Entrar

Cadastro

Entrar

Publicidade

Publicidade

Receba notícias do Congresso em Foco:

A farsa antidemocrática sobre o teto de gastos

Congresso em Foco

27/8/2020 | Atualizado 10/10/2021 às 17:33

A-A+

![Ministro da Economia, Paulo Guedes e da Casa Civil, Braga Netto, durante coletiva de imprensa realizada em 29/4/2020.

[fotografo] Alan Santos/PR [/fotografo] Ministro da Economia, Paulo Guedes e da Casa Civil, Braga Netto, durante coletiva de imprensa realizada em 29/4/2020.

[fotografo] Alan Santos/PR [/fotografo]](https://static.congressoemfoco.com.br/2020/04/49835474207_e8004c07ab_w.jpg)

Ministro da Economia, Paulo Guedes e da Casa Civil, Braga Netto, durante coletiva de imprensa realizada em 29/4/2020.

[fotografo] Alan Santos/PR [/fotografo]

*Samuel Braun e **David Deccache

Nas últimas semanas, vimos uma grande campanha publicitária, organizada em diversas frentes, abordar o serviço público brasileiro como o próximo alvo da agenda de arrocho fiscal. Primeiramente apresentada como estudo do instituto fundado por Paulo Guedes, o Millenium, ocupou um bloco do Jornal Nacional, toda a noite da programação dos dois principais canais pagos de notícias e todos os demais telejornais nacionais no dia de seu lançamento. Desde então tem sido tema central não só dos demais programas dos canais de notícias e capa das análises dos jornais, como arrebatou a pauta política da semana com uma disputa sobre adesistas ou não do teto de gastos, no governo, congresso, judiciário e entre os demais atores políticos que desejam influir na disputa nacional.

Circulou ainda nos principais jornais do país um abaixo-assinado de 80 economistas em defesa da política econômica de austeridade fiscal e do Teto de Gastos, apontando este como o único caminho possível. Segundo esses economistas, o Brasil deve adotar uma política econômica diametralmente oposta à adotada em praticamente todos os países do mundo, principalmente os desenvolvidos. Sugerem que sem o teto dos gastos as nossas taxas de juros e inflação subiriam fortemente. Parecem esquecer, porém, que o teto dos gastos está praticamente suspenso no exato momento em que temos a menor taxa de juros real e de inflação já registradas no país.

A campanha se insere numa ofensiva que dobra a aposta na política econômica adotada desde fins de 2014, que não só vinha apontando esgotamento por conta dos resultados socioeconômicos desastrosos, como encarou um cenário constrangedor após a pandemia levar a maioria dos demais países a apertarem o acelerador dos gastos públicos como única saída possível para o enfrentamento à pandemia.

Se desde 2008 o bode estava na sala em relação à execução de agressivos estímulos monetários sem as consequências apocalípticas historicamente apontadas para a estabilidade dos preços, e permanecia como um não-dito onipresente a desmoralização das políticas econômicas convencionais e o avanço, em toda parte, de um conjunto teórico monetário-fiscal conhecido como MMT (Modern Money Theory), agora jornais estrangeiros e até mesmo institutos de cunho liberal brasileiros cogitam a possibilidade de uma nova hegemonia no debate fiscal global com as idéias de Randall Wray e companhia.

No Brasil, os gastos trilionários feitos este ano sem qualquer “lastro” de arrecadação prévia desnudaram a farsa das analogias entre a macroeconomia e as finanças domésticas apregoadas diariamente pelas últimas décadas. Restou sonegar uma explicação - e uma desculpa - para a teoria da restrição fiscal dada pela arrecadação tributária e apegar-se, desesperadamente, à retórica fiscalista de uma fatura a ser paga. É neste contexto que devemos enxergar tamanha união de esforços de tão diferente atores, fazendo um “all-in” para intimidar que se derrube a última trincheira de sua política econômica. Inclusive seu preposto político maior, na presidência, vacila na fé ao ver que o impossível se fez possível e natural: metade da população economicamente ativa brasileira sustentada mês após mês por emissões estatais, salvando, e não destroçando, a economia, como ainda virando o jogo do apoio popular ao governo.

O jornal O Globo publicou uma matéria intitulada “Com ataque ao teto de gastos, investidor cobra mais para financiar dívida do governo”. Alegando que a mera discussão pública de seguir ou não a jabuticaba constitucional fiscalista estaria fazendo com que o Tesouro tenha que pagar cada vez mais para ver seus títulos aceitos pelos investidores, levando o Tesouro a recorrer a um encurtamento do vencimento da dívida pública “porque os juros cobrados na compra de papéis de prazo mais longo estão muito altos.”

Dando aspas à um agente de corretora, deixam claro que “hoje, o mercado cobra um prêmio mais elevado para financiar a dívida por causa do risco fiscal”, forçando o governo a títulos de vencimento mais curto. Reforçam: “Os investidores têm cobrado cada vez mais do Tesouro Nacional para comprar os títulos que são vendidos para financiar a dívida.” Inserem ainda um infográfico da composição da dívida com o seguinte título: “Uma montanha de dinheiro: Pressão para derrubar teto de gastos eleva gastos do próprio governo para financiar a dívida pública interna”.

A esta altura não resta dúvida do argumento: não só deve-se acreditar na regra de gastar todo ano no máximo o gasto no ano anterior, ou seja, no congelamento de gastos por 20 anos, como melhor política fiscal, como sequer se deve questionar ou debater o assunto, pois ensaiar essa discussão já está aumentando os juros que pagamos.

Armínio Fraga, ex-presidente do Banco Central ligado ao PSDB e sócio de uma das corretoras credoras do Tesouro, diz que “a taxa de juros de longo prazo está bem mais alta” e que “os investidores podem cobrar juros mais altos para financiar a dívida pública, a depender da situação fiscal e das discussões no curto prazo”. Fraga acrescentam ainda afirmação de um economista da corretora Renascença de que nos títulos com vencimento mais longo a taxa “subiu quase quatro vezes à medida em que aumentaram as desconfianças sobre o rumo da política fiscal.”

Para dar um verniz de irrefutabilidade ao argumento tantas vezes repetido, apresentam-se números comparativos, apontando que o Tesouro “teve que” vender títulos (não especificados) com vencimento em 2024 (longo prazo, portanto) com remuneração de 5,1% no último dia 13, enquanto que a taxa no interbancário seria de 4,9%. E finaliza: “nesta situação, acontece com o governo o que acontece com qualquer pessoa com muita dívida: quem se dispõe a emprestar dinheiro, cobra mais caro.”

Com diferença de uma hora, e desde então juntos por mais de um dia no topo da capa do jornal, outro artigo (“Pautas que criam gastos testam a adesão da base do governo à agenda de Guedes”) defende o teto de gastos baseado na fala do líder do partido Novo e em estudo, não apresentado, da assessoria do mesmo partido, focando igualmente na manutenção de vetos presidenciais a gastos com o serviço público.

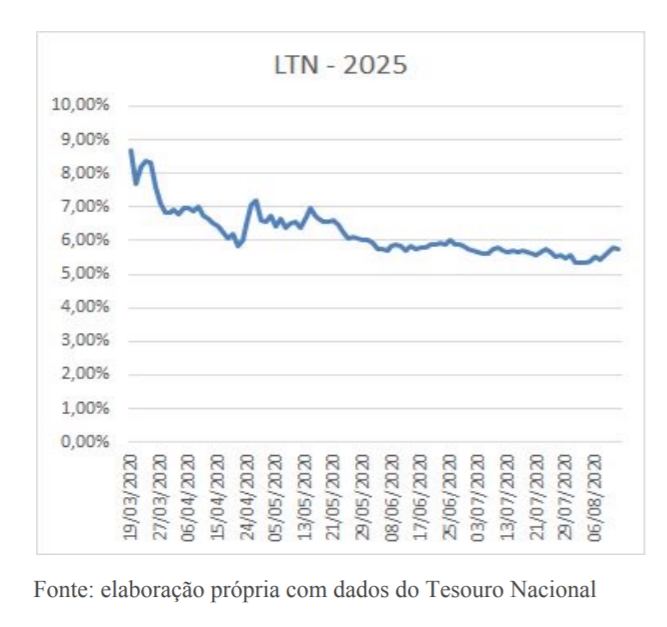

Tal qual o estudo do Instituto Millenium, ridicularizado em todas as mídias por cometer erros crassos metodológicos, mais esta ofensiva é calcada em inacreditável falta de rigor metodológico. Deixaremos para o leitor decidir qual a pior. No caso das taxas de juros, ao compararmos as taxas dos títulos prefixados com vencimento em 2025 de antes da pandemia e o dado mais recente, período no qual o teto dos gastos e todas as demais regras fiscais foram praticamente eliminadas, encontramos resultado oposto de aumento das taxas de juros, mesmo as de longo prazo, como se pode ver no gráfico abaixo:

No Brasil, os gastos trilionários feitos este ano sem qualquer “lastro” de arrecadação prévia desnudaram a farsa das analogias entre a macroeconomia e as finanças domésticas apregoadas diariamente pelas últimas décadas. Restou sonegar uma explicação - e uma desculpa - para a teoria da restrição fiscal dada pela arrecadação tributária e apegar-se, desesperadamente, à retórica fiscalista de uma fatura a ser paga. É neste contexto que devemos enxergar tamanha união de esforços de tão diferente atores, fazendo um “all-in” para intimidar que se derrube a última trincheira de sua política econômica. Inclusive seu preposto político maior, na presidência, vacila na fé ao ver que o impossível se fez possível e natural: metade da população economicamente ativa brasileira sustentada mês após mês por emissões estatais, salvando, e não destroçando, a economia, como ainda virando o jogo do apoio popular ao governo.

O jornal O Globo publicou uma matéria intitulada “Com ataque ao teto de gastos, investidor cobra mais para financiar dívida do governo”. Alegando que a mera discussão pública de seguir ou não a jabuticaba constitucional fiscalista estaria fazendo com que o Tesouro tenha que pagar cada vez mais para ver seus títulos aceitos pelos investidores, levando o Tesouro a recorrer a um encurtamento do vencimento da dívida pública “porque os juros cobrados na compra de papéis de prazo mais longo estão muito altos.”

Dando aspas à um agente de corretora, deixam claro que “hoje, o mercado cobra um prêmio mais elevado para financiar a dívida por causa do risco fiscal”, forçando o governo a títulos de vencimento mais curto. Reforçam: “Os investidores têm cobrado cada vez mais do Tesouro Nacional para comprar os títulos que são vendidos para financiar a dívida.” Inserem ainda um infográfico da composição da dívida com o seguinte título: “Uma montanha de dinheiro: Pressão para derrubar teto de gastos eleva gastos do próprio governo para financiar a dívida pública interna”.

A esta altura não resta dúvida do argumento: não só deve-se acreditar na regra de gastar todo ano no máximo o gasto no ano anterior, ou seja, no congelamento de gastos por 20 anos, como melhor política fiscal, como sequer se deve questionar ou debater o assunto, pois ensaiar essa discussão já está aumentando os juros que pagamos.

Armínio Fraga, ex-presidente do Banco Central ligado ao PSDB e sócio de uma das corretoras credoras do Tesouro, diz que “a taxa de juros de longo prazo está bem mais alta” e que “os investidores podem cobrar juros mais altos para financiar a dívida pública, a depender da situação fiscal e das discussões no curto prazo”. Fraga acrescentam ainda afirmação de um economista da corretora Renascença de que nos títulos com vencimento mais longo a taxa “subiu quase quatro vezes à medida em que aumentaram as desconfianças sobre o rumo da política fiscal.”

Para dar um verniz de irrefutabilidade ao argumento tantas vezes repetido, apresentam-se números comparativos, apontando que o Tesouro “teve que” vender títulos (não especificados) com vencimento em 2024 (longo prazo, portanto) com remuneração de 5,1% no último dia 13, enquanto que a taxa no interbancário seria de 4,9%. E finaliza: “nesta situação, acontece com o governo o que acontece com qualquer pessoa com muita dívida: quem se dispõe a emprestar dinheiro, cobra mais caro.”

Com diferença de uma hora, e desde então juntos por mais de um dia no topo da capa do jornal, outro artigo (“Pautas que criam gastos testam a adesão da base do governo à agenda de Guedes”) defende o teto de gastos baseado na fala do líder do partido Novo e em estudo, não apresentado, da assessoria do mesmo partido, focando igualmente na manutenção de vetos presidenciais a gastos com o serviço público.

Tal qual o estudo do Instituto Millenium, ridicularizado em todas as mídias por cometer erros crassos metodológicos, mais esta ofensiva é calcada em inacreditável falta de rigor metodológico. Deixaremos para o leitor decidir qual a pior. No caso das taxas de juros, ao compararmos as taxas dos títulos prefixados com vencimento em 2025 de antes da pandemia e o dado mais recente, período no qual o teto dos gastos e todas as demais regras fiscais foram praticamente eliminadas, encontramos resultado oposto de aumento das taxas de juros, mesmo as de longo prazo, como se pode ver no gráfico abaixo:

A curva de longo prazo é aquela que o Banco Central do Brasil decide, por mero convencionalismo, não intervir, e que, por conta disso, apesar dela seguir a trajetória da taxa básica de juros da economia, costuma sofrer oscilações mais abruptas, como nos últimos dias. Ou seja, quisesse o Banco Central agir sobre a ponta longa da curva de juros, como fazem muitos Bancos Centrais de países desenvolvidos via operações Twist, mesmo as variações conjunturais mais fortes poderiam ser amortecidas, ou seja, não haveria maior descolamento entre a ponta curta e a longa nos momentos de maior incerteza.

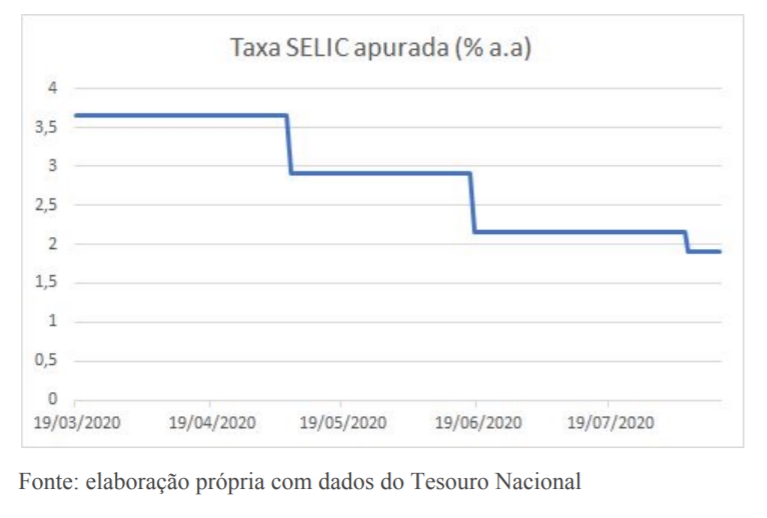

Já a taxa de juros de curto prazo, que é determinada de forma totalmente exógena pelo Banco Central, caiu quase que pela metade desde o início da pandemia e da suspensão das regras fiscais. Ora, é o exato oposto do previsto pela teoria econômica convencional: estamos conjugando o maior déficit primário de toda a história (700% maior que o de 2015, por exemplo) em paralelo à menor taxa de juros real já praticada no Brasil.

A curva de longo prazo é aquela que o Banco Central do Brasil decide, por mero convencionalismo, não intervir, e que, por conta disso, apesar dela seguir a trajetória da taxa básica de juros da economia, costuma sofrer oscilações mais abruptas, como nos últimos dias. Ou seja, quisesse o Banco Central agir sobre a ponta longa da curva de juros, como fazem muitos Bancos Centrais de países desenvolvidos via operações Twist, mesmo as variações conjunturais mais fortes poderiam ser amortecidas, ou seja, não haveria maior descolamento entre a ponta curta e a longa nos momentos de maior incerteza.

Já a taxa de juros de curto prazo, que é determinada de forma totalmente exógena pelo Banco Central, caiu quase que pela metade desde o início da pandemia e da suspensão das regras fiscais. Ora, é o exato oposto do previsto pela teoria econômica convencional: estamos conjugando o maior déficit primário de toda a história (700% maior que o de 2015, por exemplo) em paralelo à menor taxa de juros real já praticada no Brasil.

Isso acontece porque, em países monetariamente soberanos, como o Brasil, o Banco Central determina, diretamente, a taxa de juros de curto prazo que desejar, se dispondo a comprar ou vender títulos públicos no curto prazo na quantidade necessária para estabilizar o mercado de reservas.

Enfim, cabe questionar aos que defendem a ocorrência de uma explosão das taxas de juros: onde se verifica o aumento? Cadê os investidores estipulando, pra cima, a taxa básica de juros da economia? Toda a argumentação em defesa do Teto baseada na ideia de que as taxas de juros sobem se a política fiscal super ortodoxa não for seguida, e que mesmo um debate democrático sobre outros modelos acarreta prejuízo econômico concreto ao país pela “perda de confiança” dos investidores, tudo isto não resiste à uma simples consulta aos dados públicos.

Não é de menor relevância que um ex-ministro do Banco Central, referência no campo hegemônico de política econômica do país, diversas corretoras e agências de investimentos, e um editorial do maior grupo de mídia do país não só errem absolutamente e com tanta veemência, mas o façam apontando números que, se consultados - e sabemos que o foram, já que citados - revelam o oposto do que afirmam dizer.

Estamos diante de mais do que um erro metodológico primário, como no caso do Millenium, presenciamos a deliberada manipulação de alguns dados em paralelo à total omissão de muitos outros de forma a conduzir o leitor à uma conclusão oposta ao que se verifica na prática. Divulgar algo assim com tanta coesão de atores e destaque midiático só se entende como um ato deliberado de falsificação do debate público.

É preciso que enxerguemos este tipo de produção como ferramenta para uma disputa política travestida de tecnicidade, tentando inclusive precificar o debate democrático como prejudicial. A união de uma vergonhosa adulteração metodológica com o desejo inconfesso de obstruir a democracia, tudo convergindo para o objetivo final de prejudicar a administração pública privando-lhe não só da mão de obra necessária para seus fins constitucionais como dos fóruns políticos legítimos para definir suas escolhas soberanas sobre o orçamento público.

*Samuel Braun é pesquisador na linha de Economia Política do LEPPEM/UFRRJ.

**David Deccache é Doutorando em Economia pela UnB e professor voluntário na mesma instituição.

Isso acontece porque, em países monetariamente soberanos, como o Brasil, o Banco Central determina, diretamente, a taxa de juros de curto prazo que desejar, se dispondo a comprar ou vender títulos públicos no curto prazo na quantidade necessária para estabilizar o mercado de reservas.

Enfim, cabe questionar aos que defendem a ocorrência de uma explosão das taxas de juros: onde se verifica o aumento? Cadê os investidores estipulando, pra cima, a taxa básica de juros da economia? Toda a argumentação em defesa do Teto baseada na ideia de que as taxas de juros sobem se a política fiscal super ortodoxa não for seguida, e que mesmo um debate democrático sobre outros modelos acarreta prejuízo econômico concreto ao país pela “perda de confiança” dos investidores, tudo isto não resiste à uma simples consulta aos dados públicos.

Não é de menor relevância que um ex-ministro do Banco Central, referência no campo hegemônico de política econômica do país, diversas corretoras e agências de investimentos, e um editorial do maior grupo de mídia do país não só errem absolutamente e com tanta veemência, mas o façam apontando números que, se consultados - e sabemos que o foram, já que citados - revelam o oposto do que afirmam dizer.

Estamos diante de mais do que um erro metodológico primário, como no caso do Millenium, presenciamos a deliberada manipulação de alguns dados em paralelo à total omissão de muitos outros de forma a conduzir o leitor à uma conclusão oposta ao que se verifica na prática. Divulgar algo assim com tanta coesão de atores e destaque midiático só se entende como um ato deliberado de falsificação do debate público.

É preciso que enxerguemos este tipo de produção como ferramenta para uma disputa política travestida de tecnicidade, tentando inclusive precificar o debate democrático como prejudicial. A união de uma vergonhosa adulteração metodológica com o desejo inconfesso de obstruir a democracia, tudo convergindo para o objetivo final de prejudicar a administração pública privando-lhe não só da mão de obra necessária para seus fins constitucionais como dos fóruns políticos legítimos para definir suas escolhas soberanas sobre o orçamento público.

*Samuel Braun é pesquisador na linha de Economia Política do LEPPEM/UFRRJ.

**David Deccache é Doutorando em Economia pela UnB e professor voluntário na mesma instituição.

Tags

Temas

NOTÍCIAS MAIS LIDAS